会員登録無料すると、続きをお読みいただけます

新規会員登録無料のご案内

- ・全ての過去記事が閲覧できます

※プレミアム記事(有料)は除く - ・会員限定メルマガを受信できます

- ・翔泳社の本が買える!500円分のポイントをプレゼント

この記事は参考になりましたか?

- データで市場を読み解く連載記事一覧

-

- その商品はヘビーユーザー依存型?ミドル層厚型?購入量層分析で売上構造を理解し、強みとリスク...

- 自社の商品はどう浸透している?「トライアル&リピート分析」で市場の反応を探る

- 売上の裏にある「購入のされ方」を理解する、間口・奥行き分析を解説!

- この記事の著者

-

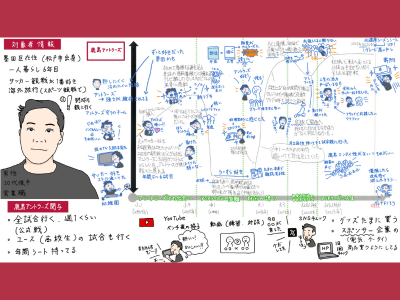

上田 拓朗(ウエダ タクロウ)

株式会社エイトハンドレッド データサイエンスユニット アナリスト

西日本旅客鉄道株式会社を経て、2022年に株式会社エイトハンドレッドへ入社。以降、業界横断的に購買行動データ、Webアクセスログ、アンケートデータなど多様なデータの分析案件に携わる。直近では、大手カード会社のマーケティング施策のパーソナライズ化、レジャー予...※プロフィールは、執筆時点、または直近の記事の寄稿時点での内容です

この記事は参考になりましたか?

この記事をシェア